Das falsche „Hochsteuerland“ – Wie unser Sozialsystem Arbeit erschwert und Armut stabilisiert

von Hannes Böhm

Ist Deutschland doch ein Hochsteuerland?

"Deutschland ist ein Hochsteuerland"

"Der Spitzensteuersatz von 42% frisst fast das halbe Einkommen auf!"

"Leistung lohnt sich nicht mehr im deutschen Steuersystem!"

Diese und andere Mythen über das deutsche Steuersystem werden mit gewohnter Regelmäßigkeit vorgetragen. Dabei ist es fast schon egal wie häufig diese widerlegt werden [1] Alte Mythen rauszukramen, um den Staat als den „Bad Guy“ in der Verteilungsdebatte auszumachen, anstatt beispielsweise die immer stärker werdende Ungleichheit von Einkommen und Vermögen und damit einhergehende gesellschaftliche Polarisierung zu thematisieren, scheint wohl nie so ganz aus der Mode zu kommen.

Was wäre aber, wenn Dir jemand sagen würde, dass es tatsächlich einen Teil des Steuersystems gibt, in dem Deutschland ohne Frage ein Hochsteuerland ist? In dem Steuersätze von über 60% keine Seltenheit sind, die in der Tat das halbe Einkommen und mehr auffressen? Und in denen der polemische Vorwurf von „Leistung lohnt sich nicht mehr“ voll und ganz berechtigt ist? Gibt es nicht? Gibt es doch! Und Spoiler-Alert: Es sind nicht die reichen Haushalte, die in diesem Teil des Steuersystems leben.

Steuer für Geringverdienende: Die Transferentzugsrate

Stellen wir uns einen Haushalt im mittleren Einkommensbereich vor. Die Besteuerung für einen derartigen Haushalt wirkt grob gesprochen über die Durchschnitts- und die Grenzsteuer. Letztere beschreibt, wie viel Prozent an Steuern für den nächsten verdienten Euro gezahlt werden muss. Grundsätzlich kann man sagen, dass dieser Steuersatz für einen in Vollzeit arbeitenden Menschen eher von gemäßigter Bedeutung ist: Da es bei einer 40-Stundenwoche nur wenige Menschen gibt, die ihre Stundenzahl weiter erhöhen (oder einen Zweitjob annehmen) ist dieser Wert eher bei Gehaltserhöhungen oder Jobwechseln relevant. Allerdings werden wohl die wenigsten eine Gehaltserhöhung (bei gleicher Anzahl an Wochenstunden) ablehnen, nur weil er/sie relativ hoch besteuert wird, sagen wir mit 35%. Am Ende bleibt in allen relevanten Fällen immer noch ein Plus beim Einkommen.

Wechseln wir jedoch die Perspektive zu einem Haushalt im niedrigen Einkommensbereich, der neben seinem geringen Arbeitseinkommen weitere Transferleistungen erhält, also mit Bürgergeld „aufstockt“. Hier sieht die Rechnung anders aus, denn anstelle der Einkommensteuer greift insbesondere die sogenannte Transferentzugsrate. Der Gedanke: Wenn der Haushalt mehr Geld aus eigener Arbeit verdient, dann braucht er nicht mehr so viel finanzielle Zuwendung vom Staat. Das Mehr an Arbeitseinkommen wird also durch ein Weniger an Sozialhilfe ausgeglichen – und das nicht zu knapp.

Vor allem sei aber für den Haushalt mit geringem Einkommen darauf hingewiesen, wie viel wichtiger die Entscheidung nach mehr Beschäftigung im Vergleich zum Mittelklasse Haushalt ist: Mit den Stunden hochzugehen, einen Minijob anzunehmen oder in ein etwas besser bezahltes Verhältnis zu wechseln, ist für die Lebensrealität vieler Menschen aus dieser Einkommensgruppe wesentlich relevanter als für Vollzeit-Arbeitnehmer:innen mit mittleren bis hohen Einkommen. Der Grenzsteuerbelastung kommt daher eine wesentlich zentralere Rolle in der Entscheidung nach mehr Arbeit (man könnte auch sagen: nach mehr „Leistung“) zu (Diamond & Saez, 2011).

Die Transferentzugsrate im Verlauf

Wir halten fest: Für Menschen, die Transferleistungen beziehen, kürzt der Staat diese Hilfe, sobald sie mehr Einkommen aus eigener Arbeit verdienen. Doch wie hoch ist dieser Transferentzug wirklich? Das hängt zum einen von der Höhe des hinzuverdienten Einkommens ab, zum anderen von der deutschen Regulierung von Kleinst-, Mini- und Midijobs. Der Reihe nach.

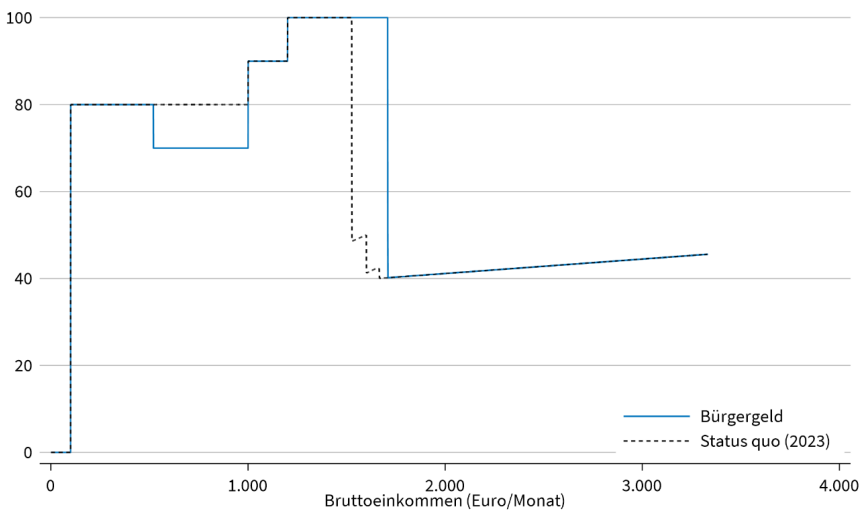

Wenn Bezieher:innen von Sozialleistung einem Kleinstjob (d.h. mit 100€ Bezahlung pro Monat) nachgehen, dann dürfen sie das volle Arbeitseinkommen behalten. Die Transferentzugsrate liegt für diesen Bereich tatsächlich bei 0% (siehe Abbildung 1). Was zunächst positiv klingt, und für junge Menschen oder Studierende sicherlich bei Ferienjobs oder ähnlichen Tätigkeiten einen netten Zuverdienst ausmachen kann, entpuppt sich bei genauerem Hinsehen jedoch als starke Bevorzugung eines mitunter problematischen Bereichs des Arbeitsmarkts.

Der Grund: Schon bei einem Monatseinkommen von 101€ schießt die Transferentzugsrate auf 80% in die Höhe. Richtig gelesen: Von jedem Euro, der über die 100€ im Kleinstjob hinausgeht, gehen 80 Cent wieder an den Staat. Die Folge: Kaum jemand geht (freiwillig) einer Tätigkeit für knapp über 100€ nach. Stattdessen tummelt sich auffällig viel Beschäftigung genau im angesprochen Kleinstjobsegment. Da 100€ beim gegenwärtigen Mindestlohn mit etwa zwei Stunden Arbeit pro Woche erreicht werden, stellt sich die Frage, wie sinnvoll derartige Tätigkeiten sind, sowohl gesamtökonomisch als auch perspektivisch für die betroffenen Personen. Weiterhin kommt immer wieder die Vermutung auf, dass derartige Jobs als „Tarnkappenverträge“ genutzt werden, also mit Tätigkeiten in der Schattenwirtschaft, die mit Schwarzgeldzahlungen verbunden sind (siehe Blömer, et al., 2022; Bruckmeier & Becker, 2018).

Weiter geht es im Tarifverlauf bei den sogenannten Minijobs. Dies sind Tätigkeiten mit einer Bezahlung bis zu 520€ pro Monat. Sie gelten als vom Staat bevorzugte Tätigkeiten, da für sie keine Sozialversicherung anfällt. Allerdings gilt auch für Minijobber:innen eine Transferentzugsrate von 80%. Das heißt auch: Wer im Minijob arbeitet – und das waren im Jahr 2022 immer noch unglaubliche 7 Millionen Menschen (Fratzscher, 2022) – hat etwas, aber eben nicht viel mehr, als wer nur auf Sozialhilfe angewiesen ist.

Verdient ein/eine Transferbezieher:in mehr als 520€ pro Monat, dann wechselt sie/er in den sogenannten Midijobbereich. Ab dieser Einkommenshöhe fallen Sozialversicherungsbeiträge an. Bis zu einem monatlichen Bruttoeinkommen von 1715€ ist in dieser Einkommensspanne das wahre „Hochsteuerland Deutschland“ zu Hause. Liegt die Transferentzugsrate von 520€ bis 1000€ monatlichem Einkommen noch bei „moderaten“ 70%, so steigt sie im Bereich von 1000€ bis 1200€ (für Menschen mit Kind 1500€) auf 90%, um schließlich von 1200€ bis 1715€ mit den vollen 100% zuzuschlagen (Kosick, 2023).

Damit besteht finanziell kein Anreiz, eine Tätigkeit mit einer Entlohnung von über 1200€ aufzunehmen, solange man damit nicht gleich den Schwellenwert von 1715€ knackt. Der „Leistungsanreiz“ liegt hier genau bei null. Für die sieben Millionen Minijober:innen in Deutschland sind Lohnerhöhungen damit faktisch ausgeschlossen, da sie dadurch in den höher besteuerten Midijobbereich wechseln würden (Fratzscher, 2022). Das Argument, der betroffene Haushalt würde damit immerhin weniger Transfer beziehen und mehr aus eigener Arbeit verdienen, dürfte für die meisten betroffenen Haushalte als schwacher Trost, eher aber als Zynismus aufgefasst werden.

Alles gut durch’s Bürgergeld?

Aber Moment mal: Sollten durch das Bürgergeld nicht die schlimmsten Elemente von Hartz-IV abgeschafft werden? Was wurde im Bereich der Transferentzugsraten verändert? Die traurige Antwort: Nicht viel.

Das einzig wirklich Positive, was man im Bereich der Transferentzugsraten hervorheben kann, ist, dass Schüler:innen, Student:innen und Auszubildende aus Familien die Sozialleistung beziehen, künftig 520€ pro Monat statt 100€ pro Monat anrechnungsfrei behalten dürfen. Für sie gilt anstelle der Kleinstjobgrenze (100€) also die Minijobgrenze (520€) bis zu der kein Transferentzug anfällt. Darüber hinaus wurde die Transferentzugsrate im Bereich von 520€ bis zu 1000€ von 80% auf 70% reduziert. Das war’s. Viel mehr hat die große Bürgergeldreform nicht am System des Transferentzugs verändert.

Was tun?

Zunächst: Ja, ein gewisser Transferentzug ist ökonomisch notwendig und sozialpolitisch gerechtfertigt. Wer mehr Geld aus eigener Arbeit bezieht, braucht weniger Unterstützung von der Allgemeinheit. Ein Mehr an Arbeitseinkommen kann und sollte daher ein Weniger an Sozialleistungen bedeuten. Die Frage ist eher: Wie stark wollen wir Menschen auf dem Weg aus der Sozialhilfe und in reguläre Arbeit belasten? Man könnte das Problem auch umdrehen: Wie könnte man Menschen bestmöglich unterstützen, mehr Arbeit aufzunehmen, wenn sie das möchten?

Die Antwort kann nur sein, dass quasi-konfiskatorische Transferentzugsraten von 80% und mehr der Vergangenheit angehören müssen. Sie vermindern Arbeits- und Leistungsanreize mehr als jede Spitzensteuerdiskussion für die Gutverdienenden unserer Gesellschaft. Vor allem verfestigen sie die Spirale aus Sozialleistungsbezug, miesen Jobs und schlechter Entlohnung, in der viele Menschen feststecken, und fördern damit das gesellschaftliche Stigma dieser Lebensrealität. Statt durch mehr Netto vom Brutto positive Anreize für mehr Arbeit zu formulieren, scheint bei uns nach wie vor das Mantra des negativen Dauerdrucks vorzuherrschen, den man Sozialempfänger:innen machen muss, damit sie jeder noch so sinnlosen Tätigkeit nachgehen. Dieses Stigma drückt sich besonders pikant aus, wenn der/die Sozialleistungsempfänger:in auch noch für angebliche „Faulheit“ und „kein Bock auf Arbeit“ schikaniert wird – obwohl genau diese sich aufgrund unseres Transferentzugsystems rein ökonomisch häufig nicht rechnet.

Weiterhin können durch die geltenden Regelungen verschiedene Einkommensgruppen gegeneinander ausgespielt werden. Ein häufiges Argument gegen höhere Bürgergeldsätze lautet beispielsweise, dass der Lohnabstand zu Menschen in Minijobs hoch genug bleiben muss. Man könnte den Spieß aber auch umdrehen und die Zuverdienstmöglichkeiten für Minijober:innen verbessern. Damit könnten alle Menschen im Sozialsystem ausreichend abgesichert werden, und alle, die arbeiten, hätten trotzdem mehr in der Tasche.

Das politische Gegenargument zu geringeren Transferentzugsraten, dass dadurch nämlich der Einkommensbereich, indem man Sozialleistungen erhält (und damit auch die Zahl der Transferempfänger:innen) ausgeweitet wird, überzeugt nicht. Die Zahl an offiziellen Transferempfänger:innen ist keine sinnvolle Zielgröße für ein Sozialsystem – sonst könnte man die Sozialhilfe auch abschaffen und hätte genau Null Transferempfänger:innen. Das Ziel sollte vielmehr sein, die Menschen, die Support brauchen, gezielt zu unterstützen – mit guter Weiterqualifikation, positiven Anreizen zur Ausweitung von sinnvoller Arbeit, weniger Bürokratie und ohne Stigma.

Auch das Argument, dass weniger Transferentzug den Staat mehr Geld kostet (da er ja mehr Unterstützung auszahlen muss), sollte nicht entscheidend sein. In einem vom Ifo Institut berechneten Reformmodell werden die derzeitigen Mini- und Midijobregelungen abgeschafft und durch ein System langsam ansteigender Sozialversicherungsbeiträge ersetzt. Dabei wird die zusätzliche Belastung für den Staat auf jährlich 6,7 Milliarden Euro beziffert – wobei die Arbeitsmarktpartizipation steigen und gängige Armutsindikatoren sinken würden (Blömer & Peichl, 2021). Das sollte uns als Gesellschaft ein faireres Sozialsystem wert sein [2].

Das Hochsteuerland Deutschland, es existiert – allerdings nicht im Spitzensteuerbereich, sondern ganz unten in der Einkommenspyramide. Anders als beim eingangs zitierten Mythos hätte die Politik hier wirklich einen Grund für eine tiefgreifende Reform.

[1] Deutschland hat in der Tat hohe Steuern auf den Faktor Arbeit, im Gegenzug aber geringe Sätze bei indirekten Steuern und Kapitalerträgen sowie eine verschwindend geringe Belastungen von Vermögen; der Spitzensteuersatz liegt tatsächlich bei 45% und gilt nur für jeden verdienten Euro über einem sehr hohen Grenzwert (Beckmann et. al., 2021).

[2] Die finanziellen Kosten könnten außerdem gesenkt werden, wenn neben einer Reform des Niedriglohnbereichs auch das Ehegattensplitting abgeschafft würde, wie DIESER Blogbeitrag beschreibt.

Quellen

„Auch Facharbeiter*innen zahlen schon den Spitzensteuersatz“. Steuermythen. https://steuermythen.de/mythen/mythos-24/

Stellungnahme des ifo Instituts zum Entwurf eines Zwölften Gesetzes zur Änderung des Zweiten Buches Sozialgesetzbuch und anderer Gesetze - Einführung eines Bürgergeldes (Bürgergeld-Gesetz) am 7. November 2022 Uhr im Ausschuss für Arbeit und Soziales Gesetzentwurf der Bundesregierung. https://www.bundestag.de/resource/blob/919186/b4b1d7efc56900623c8a72448570d542/Stellungnahme-ifo-data.pdf

Raus aus der Zweitverdienerinnenfalle: Reformvorschläge zum Abbau von Fehlanreizen im deutschen Steuer- und Sozialversicherungssystem. Bertelsmann Stiftung. doi.org/10.11586/2021077

Auswirkung des gesetzlichen Mindestlohns auf die Armutsgefährdung und die Lage von erwerbstätigen Arbeitslosengeld-II-Bezieherinnen und -Beziehern. Studie im Auftrag der Mindestlohnkommission. https://www.mindestlohn-kommission.de/DE/Forschung/Projekte/pdf/Bericht-Mindestlohn-Armut-ALGII.pdf?__blob=publicationFile&v=2

The Case for a Progressive Tax: From Basic Research to Policy Recommendations. Journal of Economic Perspectives, 25(4). doi.org/10.1257/jep.25.4.165

Die Ampel-Koalition vergrößert das Minijob-Problem. Blog Marcel Fratzscher. https://www.diw.de/de/diw_01.c.834628.de/nachrichten/die_ampel-koalition_vergroessert_das_minijob-problem.html

Mehr Geld ab 1.7. 2023: Hinzuverdienstgrenzen werden angehoben. Für soziales Leben e.V. https://www.buerger-geld.org/news/buergergeld-ab-1-7-2023-hinzuverdienstgrenzen-werden-angehoben/