Wie progressiv ist das deutsche Steuersystem wirklich?

von Janis Jurgeleit, Freya Rubel & Noam Kohler

“Starke Schultern sollen die größte Last tragen” - das ist ein viel verbreiteter Satz, der immer wieder von Politikern oder anderen Akteuren im öffentlichen Diskurs vorgetragen wird.

Die progressive Besteuerung ist der Fachbegriff für eine Praxis, die ein solches Resultat erzielen soll. Aus einer moralischen Perspektive heraus baut diese Art der Besteuerung auf dem Bestreben danach auf, dass diejenigen, die viel besitzen oder verdienen, einen höheren Anteil über Steuern abgeben sollten als jene, denen nur begrenzte finanzielle Mittel zur Verfügung stehen.

Dem “Leistungsfähigkeitsprinzip” folgend, soll sich der Beitrag also an den wirtschaftlichen Möglichkeiten eines jeden Einzelnen bemessen. Gesellschaftlich ist dieses Konzept breit anerkannt und erwünscht. Historisch gesehen ging die Demokratisierung von heutigen hoch-entwickelten Ländern Ende des 19. und Anfang des 20. Jahrhunderts auch Hand-in-Hand mit einer zunehmend progressiven Besteuerung ihrer Bürgerinnen und Bürger (Kato & Toyofuku 2018).

Wer zahlt hier wirklich am meisten?

Aber wie progressiv ist das deutsche Steuer- und Abgabensystem tatsächlich? Dieser Frage wollen wir im Folgenden nachgehen.

Intuitiv gehen die meisten von uns wahrscheinlich tatsächlich davon aus, dass in unserer Gesellschaft ein Großteil des Steueraufkommens von den reichsten Haushalten übernommen wird. Diese Vorstellung wird im öffentlichen Diskurs weiter gefestigt. So verkündete zum Beispiel die Initiative Neue Soziale Marktwirtschaft (INSM) in einer aktuellen Kampagne, dass “die obere Hälfte der Einkommensbezieher (...) fast die gesamten Steuereinnahmen” erwirtschaften würde.

Diese Aussage wollen wir so nicht stehen lassen, aber dazu später mehr.

Die Einkommensteuer wirkt progressiv

Zunächst: Einkommensteuern sind in Deutschland tatsächlich progressiv gestaltet. Personen mit niedrigem Einkommen profitieren von Freibeträgen und geringen Steuersätzen, während sich die Sätze mit steigendem Einkommen progressiv erhöhen. So zahlen die oberen 50% der Steuerpflichtigen 94,2 % des Einkommensteueraufkommens. Darauf sollte sich also wahrscheinlich auch die Kampagne der INSM beziehen.

Tatsächlich macht die progressiv gestaltete Einkommensteuer jedoch nur ca. 35% des gesamten deutschen Steueraufkommens aus. Es handelt sich daher also bei weitem nicht um die einzige Steuer und daher auch nicht die “gesamten Steuereinnahmen”. Die Behauptung der INSM ist damit nicht nur grob irreführend, sondern auch falsch.

Die indirekten Steuern wirken regressiv

Zu indirekten Steuern gehören beispielsweise die Mehrwert- oder Kfz-Steuer und Energiesteuern. Ihr Satz wird nicht an die Einkommens- oder Vermögenslage der einzelnen Person angeglichen. Laut Bach et. al. (2016) steuert die untere Hälfte der Einkommensbezieher:innen 36 % zum indirekten Steueraufkommen bei. Warum man das problematisch sehen könnte? Weil diese untere Hälfte nur über einen Anteil von ca. 24 % am Einkommenskuchen verfügt.

Insgesamt wirken die indirekten Steuern regressiv. Der Anteil des Einkommens, den Geringverdiener:innen über indirekte Steuern abgeben, ist höher als der Anteil, den die obere Einkommenshälfte über indirekte Steuern abgibt. Dies ist auch der Tatsache geschuldet, dass Haushalte mit geringerem Einkommen einen größeren Anteil ihres verfügbaren Einkommens für Konsumgüter ausgeben müssen, denn die Nachfrage nach Lebensmitteln, Kleidung oder anderen essentiellen Konsumgütern steigt nicht proportional mit dem Einkommen an. Stellen wir zwei Haushalte mit unterschiedlichem monatlich verfügbaren Einkommen gegenüber und schenken beiden 100 €, so wird der Haushalt mit geringerem verfügbaren Einkommen einen höheren Betrag davon ausgeben und einen niedrigeren Betrag sparen, als der Haushalt mit höherem verfügbaren Einkommen. Wir sprechen von einer höheren marginalen Konsumneigung von ärmeren Haushalten. Personen im untersten Dezil (die untersten 10% der Einkommensverteilung) geben im Durchschnitt 23 % ihres Haushalts-Bruttoeinkommens über indirekte Steuern ab, während es beim obersten Dezil (die obersten 10% der Einkommensverteilung) nur knapp 7 % sind (Bach et al. 2016).

Gesamtbesteuerung: Erst regressiv, dann progressiv

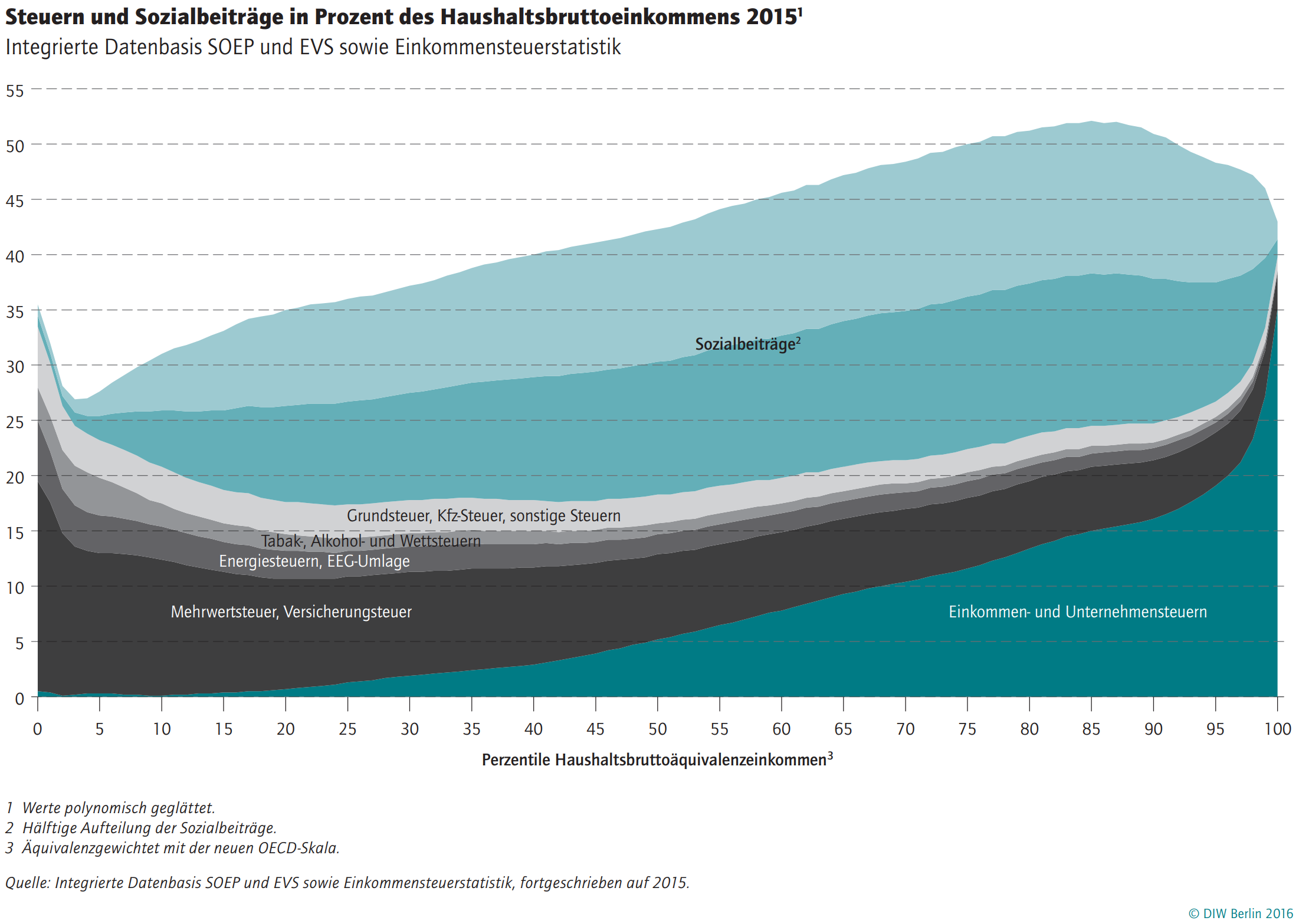

Die Gesamtheit der Steuern und Abgaben ergibt das plakative Bild von einem “Wal in der Badewanne” (Abbildung 1).

Die Kombination aus indirekten und direkten Steuern bildet die Badewanne. Sie zeigt, dass die Gesamtsteuerbelastung im niedrigen Einkommensbereich regressiv wirkt, während sie erst ab einem mittleren Einkommen progressiv wird. Sie sinkt von durchschnittlich 23 Prozent im untersten Dezil auf knapp 18 Prozent in der Mitte der Einkommensverteilung. Erst bei Einkommen über dem Median steigt die relative Abgabe aufgrund der Einkommensteuer wieder an und nimmt dann bei den Top 5 Prozent der Einkommensverteilung noch einmal deutlich stärker zu.

Die Wannenränder verdeutlichen die entgegenwirkenden Verteilungseffekte der direkten und indirekten Steuern. Während das Steuersystem in der unteren Hälfte der Einkommensverteilung durch indirekte Steuern regressiv wirkt, steigt die Steuerabgabe an, wenn Haushalte über dem Medianeinkommen in eine höhere Einkommensgruppe aufsteigen. Der einsetzende progressive Effekt liegt an den direkten Steuern (insbes. Einkommen- und Unternehmensteuern), die in dieser Gruppe eine vorrangige Rolle in der Steuerabgabe spielen [1].

Der Wal beschreibt die Sozialbeiträge, welche nicht im Fokus dieses Blogbeitrags stehen. Im Gegensatz zu Steuern, bei denen es sich um öffentliche Abgaben ohne unmittelbare Gegenleistungen handelt, gehen höhere Sozialversicherungsabgaben mit höheren individuellen Versicherungsansprüchen einher (z.B. Rentenversicherung). Die Hinzunahme von Sozialbeiträgen macht die Gesamtabgaben insgesamt etwas progressiver, belastet jedoch vor allem mittlere Einkommen stark und wirkt in den oberen 15% der Einkommensverteilung sogar wieder regressiv, denn ab einem bestimmten Einkommensbetrag ist das weitere Einkommen beitragsfrei (Bach et. al, 2016).

Die Verteilungswirkung der letzten Steuerreformen: Hochverdienende haben profitiert

Das deutsche Steuersystem zeichnet sich durch ein hohes Maß an Kontinuität aus. Umfangreiche Reformen sind eher die Ausnahme. Das zeigt sich darin, dass zentrale Bestandteile der großen Reformen nach dem Ersten Weltkrieg weiterhin das deutsche Steuersystem prägen (Bach 2019).

Die letzte größere Steuerreform gab es unter Rot-Grün zwischen 1998 und 2005. So wurde unter anderem der Eingangssteuersatz der Einkommensteuer gesenkt sowie der Spitzensteuersatz von 53 Prozent (1998) auf 42 Prozent reduziert. Da nur etwas mehr als die Hälfte der Haushalte überhaupt Einkommensteuer zahlen, kamen die Senkungen der Einkommensteuer weiten Teilen der Bevölkerung nicht zugute. Vor allem die Senkung des Spitzensteuersatzes führte dazu, dass insbesondere Haushalte mit sehr hohen Einkommen nun weniger Steuern zahlen (Truger 2009).

Die Reformen der indirekten Steuern, vor allem die Einführung bzw. Erhöhung der Energiesteuern, aber auch die Erhöhung der Mehrwertsteuer der ersten Merkel-Regierung im Jahr 2007, erhöhten die relativen Steuerzahlungen der unteren Einkommensschichten.

Während die relative steuerliche Belastung der oberen 10 Prozent der Einkommensverteilung zwischen 1998 und 2015 um 2,3 Prozent gesunken ist, stieg sie im untersten Dezil um 5,4 Prozent (Bach et al., 2016b). Die “starken Schultern” der Gesellschaft wurden in den letzten beiden Jahrzehnten also tendenziell entlastet, während die einkommensschwachen Haushalte mehr belastet wurden.

Dieser Blogbeitrag hat gezeigt, dass das deutsche Steuersystem keineswegs so progressiv ist, wie häufig behauptet wird. Anstatt, dass Menschen mit besonders hohem Einkommen insgesamt prozentual mehr Steuern zahlen, werden besonders Geringverdienende durch indirekte Steuern und mittlere Einkommen durch Sozialbeiträge relativ zu ihrem Einkommen stark belastet. Vergangene Reformen haben die Progression im deutschen Steuersystem sogar weiter abgeschwächt.

Quellen

100 Jahre deutsches Steuersystem: Revolution und Evolution. Steuer und Wirtschaft-StuW, 96(2), 105-117. https://www.econstor.eu/bitstream/10419/187668/1/1040702910.pdf

Wer trägt die Steuerlast in Deutschland? Steuerbelastung nur schwach progressiv. DIW Wochenbericht, 83(51/52), 1207-1216. https://www.diw.de/documents/publikationen/73/diw_01.c.549401.de/16-51-1.pdf

Wer trägt die Steuerlast in Deutschland? Verteilungswirkungen des deutschen Steuer- und Transfersystems. DIW Politikberatung kompakt. https://www.diw.de/documents/publikationen/73/diw_01.c.542120.de/diwkompakt_2016-114.pdf

The divergent paths of tax development during different waves of democratization. Japanese Journal of Political Science, 19(3), 333-352. doi.org/10.1017/S146810991800018X

Ökonomische und soziale Kosten von Steuersenkungen: Das Beispiel der rot-grünen Steuerreform. PROKLA. Zeitschrift für kritische Sozialwissenschaft, 39(154), 27-46. https://www.prokla.de/index.php/PROKLA/article/view/440/405